会社員の方が行う副業では、業務に関する支出を経費として計上できます。本記事では、雑所得の経費の具体例や計上できる条件、確定申告を行う際のポイントなどについてわかりやすく解説します。

目次

雑所得とは何か?

所得税法において、所得は発生する理由や状況などに応じて下記の10種類に分類されています。

・事業所得

・不動産所得

・利子所得

・配当所得

・給与所得

・譲渡所得

・一時所得

・山林所得

・退職所得

・雑所得

雑所得は、他の9種類に当てはまらない所得を指します。

参照:No.2011 課税される所得と非課税所得|国税庁

関連リンク:雑所得とは一体なに?計算方法や税率について徹底解説

雑所得に分類されるもの

雑所得として分類されるものには、以下の3つがあります。

・公的年金による所得

・業務に係る所得

・上記以外のもの

そのうち、業務に係る所得とは「副業に係る収入のうち営利を目的とした継続的なもの」と定められています。

参照:No.1500 雑所得|国税庁

雑所得の具体例

会社員として働いている方が副業をする場合、その所得は雑所得に該当する可能性があります。副業で生じる雑所得でよくある代表的な例として、以下が挙げられます。

・講演料

・印税

・フリマアプリの販売による収入

・FXや先物取引による収入

・アフィリエイトによる収入

雑所得を事業所得として扱える?

所得によっては、雑所得ではなく事業所得として扱うことが適切なものもあります。

・自己の計算と危険において独立して営まれていること

・営利性、有償性を有していること

・反復継続して遂行する意思と社会的地位が客観的に認められる業務

上記の条件に該当する所得は、事業所得として確定申告することが望ましいと考えられます。事業所得の場合、節税効果の高い青色申告によって確定申告が行えるなどのメリットがあります。

参照:国税不服国税不服審判所

雑所得で確定申告が必要な場合

雑所得の金額は、以下の計算式によって求めることができます。

| 雑所得の金額 = 総収入金額 – 必要経費 |

この計算によって雑所得が20万円を超えた方は、確定申告が必要です。

参照:No.1500 雑所得|国税庁

雑所得では必要経費を引くことができる

雑所得の計算では、実際に受け取った金額から、必要経費を差し引くことができます。必要経費とは、業務を行うにあたって発生した支出のことです。プライベートで発生した支払いについては経費に含めることができない点に注意しましょう。

雑所得を得ている人が経費計上できる費用例

雑所得では、以下をはじめとするさまざまな支払いを経費として計上できます。

・文房具の購入費

・パソコンやスマホの購入費

・オフィスの光熱費

・オフィスのネット回線、スマホの料金

・オフィスの家賃

・取引先へのお土産代

・業務に関連する本の購入費

・電車やバスの料金

・広告料

なお、自宅兼オフィスで仕事をしている場合や、業務で使うスマホをプライベートでも使用している場合などは、その全額を経費として計上できるわけではありません。「家事按分」と呼ばれる特殊な方法を使って経費を計算する必要があることを覚えておきましょう。

次項から、それぞれの費用について具体的に紹介します。

文房具の購入費

業務で使うボールペンやコピー用紙などは、消耗品費もしくは事務用品費として経費に計上します。

なお、消耗品質として計上するためには「使用可能期間が1年未満」もしくは「取得価額が10万円未満」のいずれかに該当する必要がある点に注意が必要です。

パソコンやスマホの購入費

パソコンやスマホは、10万円未満であれば消耗品として計上します。10万円を超える場合には、固定資産として計上し、減価償却と呼ばれる処理を行う必要があります。

パソコンなどの高額な物品に関しては、購入時に一括で計上すると、その年の経費だけ高額になってしまいます。1年間だけではなく長期的に使用するものであるため、数年に分けて分割して費用に計上するのが減価償却の考え方です。

減価償却では、法的に定められた耐用年数に応じて分割して経費を計上します。例えば、パソコンの耐用年数は4年と定められているため、取得価額を4年に分けて計上していくことになります。

オフィスの光熱費

オフィスで発生する電気代や水道代・ガス代は、水道光熱費として計上することが可能です。オフィスと自宅を兼ねている場合、家事按分の考え方のもと、業務で使用しているだけの金額を計上する必要があります。

業務で使用した金額、プライベートで使用した金額を明確に区別することは難しいでしょう。しかし、電気代なら「普段は1日のうちに何時間点灯していて、そのうち何時間作業をしているか」といった割合から計算するなど、根拠のある方法で計上することが求められます。

オフィスのネット回線、スマホの料金

オフィスで契約しているネット回線や、業務用のスマホの基本料金・通話料は、通信費として計上します。

業務用とプライベート用の支出の区別が難しい場合は、普段使用している時間の割合などから通信費を計算し、計上する必要があります。

オフィスの家賃

オフィスを借りている場合、その家賃を地代家賃として計上します。

オフィスと自宅を兼ねている方は、水道光熱費や通信費と同様に、家事按分によって業務で使用している分の家賃のみ計上します。計算する上では、家の面積のうち、オフィスとして使っている部屋の面積の割合の分だけ家賃を計上するといった方法があります。

取引先へのお土産代

取引先に渡すお土産やお中元・お歳暮は、接待交際費として計上できます。

他にも、取引先との会食やパーティーにかかった費用、取引先の担当者に対する結婚祝などの慶弔見舞金といった支出を接待交際費として計上します。

本の購入費

業務に関連する知識を深めたり、業界に関する情報を収集したりする目的で本を購入した際は、新聞図書費として計上できます。

また、新聞の契約料やメールマガジンの購読料、電子書籍の購入にかかった費用なども、新聞図書費として計上可能です。

電車やバスなどの料金

取引先との打ち合わせや、商品・原材料の買い出しなど、移動のために生じた費用は旅費交通費として計上します。

交通系ICカードを使って支払う場合、プライベートに関する移動の料金は除外して計上します。個別に計算するのが大変であれば、プライベート用のICカードと業務用のICカードの2枚を所有するといった方法があります。

広告料

宣伝をするためのチラシや看板を制作した際に発生した支出は、広告宣伝費として計上します。インターネット上に広告を配信するために生じた料金なども、同様に計上することが可能です。

また、自身のサービスを宣伝するために屋号の入ったボールペンやカレンダーなどを作成し、取引先に配布することがあります。このケースでは、作成のために生じた費用は消耗品費ではなく広告宣伝費として計上することが一般的です。

経費計上できない費用は?

業務とは無関係の支出は経費として計上できません。友人との飲食代や、業務に関係ない書籍・洋服を購入した際の代金などについては、経費として含めないように注意しましょう。

また、所得税や住民税は個人で納める税金であるため、個人として働いている場合にも経費として計上することはできません。

経費計上には上限・下限がない

業務上必要と思われる支出であれば、経費を計上する金額に上限や下限はありません。

収入の少ない雑所得では、レシートや領収書の整理を怠ったり、副業だから大した金額ではないと感じたりして、経費を十分に計上しないケースもあるでしょう。

しかし、経費を計上することで課税対象となる所得の金額が減り、所得税の金額が減らせる可能性もあります。業務で生じた経費は忘れずに計上することを心がけましょう。

雑所得での経費申告の注意点

雑所得で申告する際の経理業務や確定申告について、以下の4つの注意点を紹介します。

・家事関連費は家事按分を行う

・経費を入力して集計する

・レシートや領収書は5年間保存する

・雑所得でも確定申告を行うケースもある

家事関連費は家事按分を行う

家賃や通信費・光熱費など、プライベートとの切り分けが難しい費用を「家事関連費」と言います。これまで解説してきた通り、家事関連費は家事按分によって業務で使用した割合の金額だけを経費として計上する必要があります。

ただし、白色申告での確定申告は、業務によって使用した割合が50%を超えないと経費として計上できないルールがあります。家賃や通信費などを業務で少しだけしか使っていないという場合には、経費にできない点に注意しましょう。雑所得の確定申告は白色申告となるため、この基準を押さえて経費を計上することが大切です。

なお、業務で使用した部分と、プライベートで使用した部分を明確に区分できる場合には、50%以下でも経費として計算して構いません。

参照:〔家事関連費(第1号関係)〕|国税庁

経費を入力して集計する

前々年の雑所得の金額が1,000万円を超えない場合は、収入や支出の金額についてまとめた「収支内訳書」を作成する必要はありません。

しかし、最終的な経費の金額は確定申告書に記入する必要があります。Excelに入力して集計したり、白色申告を行う個人事業主に対応した会計ソフトに入力したりして、経費の合計額を把握しましょう。

参照:令和4年分 収支内訳書(一般用)の書き方|税務署

領収書や請求書は5年間保存する

前々年の雑所得の収入金額が300万円を超えている方は、業務に関連する書類を5年間保存することが求められます。2022年より新たにこのルールが定められました。

対象となるのは、領収書や請求書などの書類のうち、現金の収受・払出しと、預貯金の預入・引出しに関して作成されたものです。

なお、対応方法は所得の種類や、青色申告・白色申告といった申告方法によって異なりますので、状況に応じて対応することが大切です。

参照:個人で事業を行っている方の記帳・帳簿等の保存について|国税庁

雑所得でも確定申告を行うケースもある

副業によって生じた雑所得が20万円以下の方は確定申告の必要はありませんが、例外として、以下をはじめとする条件に該当する方は確定申告を行います。

・給与の収入金額が2,000万円を超える時

・確定申告では対応できない控除を受けたい時(医療費控除など)

・年の途中で会社を退職したなどの理由で年末調整を受けていない時

・同族会社の役員やその親族などが、その会社からの給与の他に、貸付金の利子、店舗・工場などの賃貸料、機械・器具の使用料などの支払を受けた時

参照:確定申告が必要な方|国税庁

関連リンク:副業はいくらから確定申告が必要?税金の計算方法や20万以下の場合も解説

確定申告に必要な書類

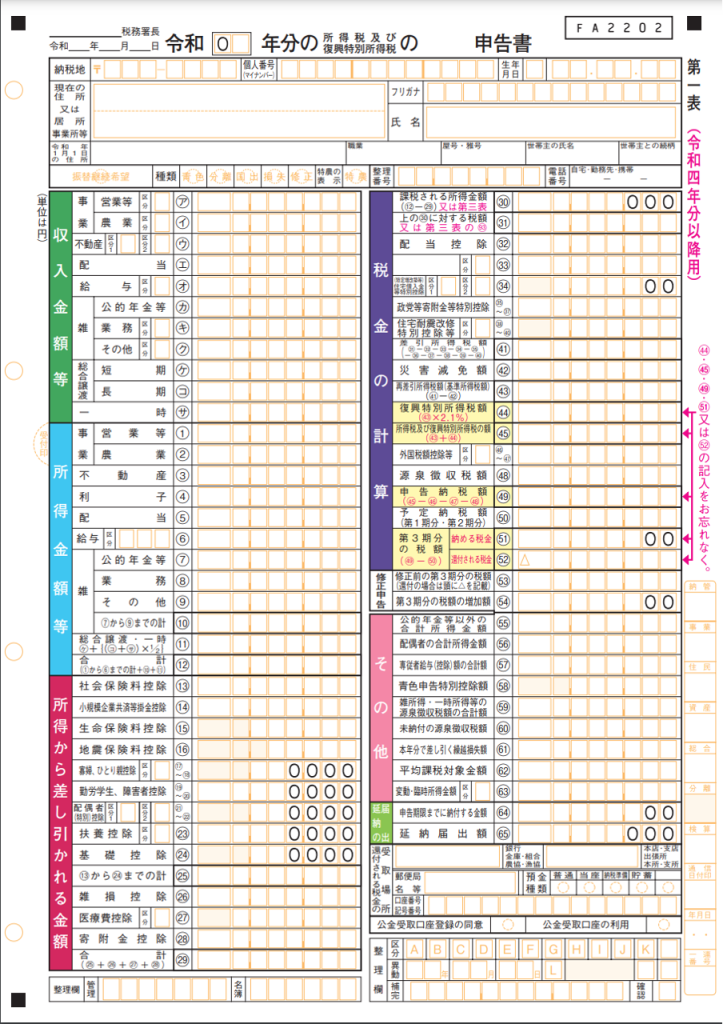

確定申告書には第一表から第四表がありますが、副業による所得が雑所得のみの方は、第一表と第二表を記入して申告します。

確定申告書の他に、下記をはじめとする書類を添付します。

・本人確認書類の写し

・控除証明書(各種控除を受ける場合)

・医療費控除の明細書(医療費が高額な場合)

本人確認書類の写しは、マイナンバーカードなどのコピーを「添付書類台紙」に貼り付けて提出します。なお、勤務先からもらう源泉徴収票は確定申告書への添付は不要です。

参照:確定申告書等の様式・手引き等(令和4年分の所得税及び復興特別所得税の確定申告分)|国税庁

平成31年4月1日以後の申告書の提出の際、源泉徴収票等の添付が不要となりました

確定申告書の第一表の書き方

収入金額等

1年間で発生した所得の金額を、所得の内容別に記入します。会社員の方で副業による雑所得がある場合は「給与」と「雑」の欄を使用します。勤務先からもらった源泉徴収票や、副業による請求書・支払調書などの書類を参考にしましょう。

所得金額等

収入から必要経費を差し引いた金額を記入します。確定申告に対応した会計ソフトや国税庁の「確定申告書等作成コーナー」のページを使うと、効率的に計算できます。

所得から差し引かれる金額

社会保険料控除や生命保険料控除など、利用したい控除の欄に金額を記入します。

税金の計算

所得税及び復興特別所得税の金額を計算して入力します。副業による収入から源泉徴収されていて、還付される税金がある場合は、その金額を入力しましょう。

還付される税金の受け取り場所

還付される税金の振込先の情報を記入します。入金を希望する口座の通帳やネットバンキングの管理画面を確認し、口座番号などを正しく記入しましょう。

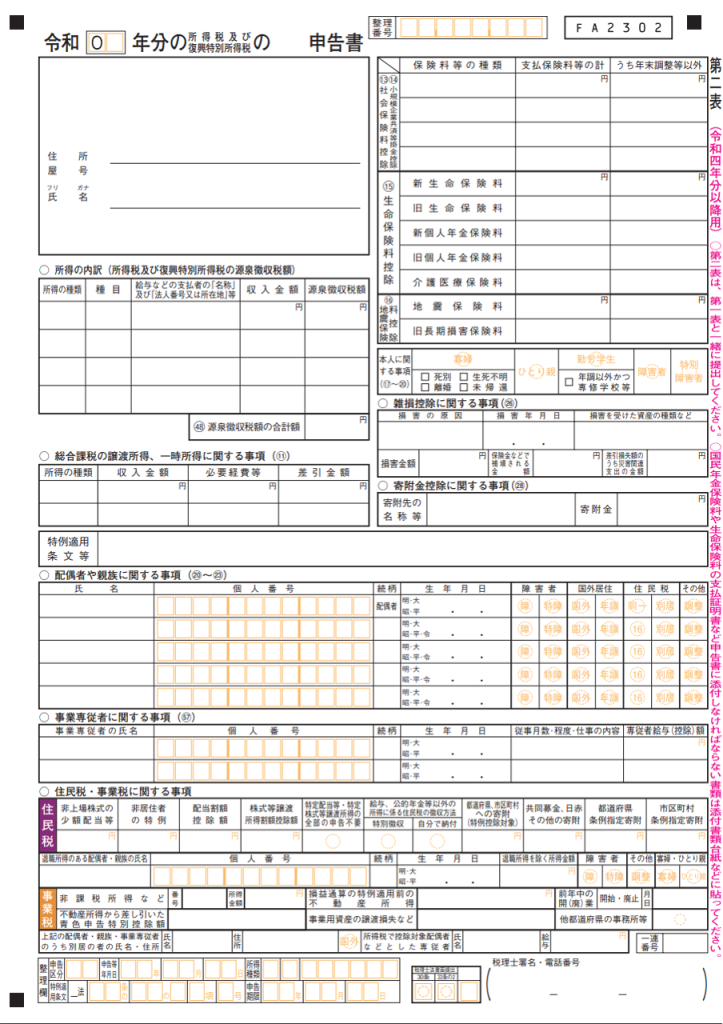

確定申告書の第二表の書き方

所得の内訳(所得税及び復興特別所得税の源泉徴収税額)

所得税の源泉徴収があった所得は、第二表の「書類の内訳」の項目に記入します。源泉徴収票や支払調書などを見ながら金額を記入しましょう。

各種控除

第二表の右上には、社会保険料控除や小規模企業共済等掛金控除などの金額を記入する欄があります。毎年秋頃に自宅に届く控除証明書などを参考にして、利用したい控除の欄に金額を記入します。

経理業務を楽にするならINVOY

確定申告をスムーズに終わらせるためには、請求書や領収書といった書類を適切に保管する必要があります。どこに保管したのか忘れてしまったり、紛失してしまったりすれば、正しい所得を計算することができません。

「INVOY」は、経理業務をサポートするためのクラウド型プラットフォームです。経理書類の発行や管理を無料で行えるなど、便利な機能を提供しています。

INVOYは基本的な機能を無料で使えるため、副業を行う方にも気軽に利用いただけます。以下のURLから利用できますので、ぜひお試しください。

▼無料会員登録はこちら

まとめ

雑所得は白色申告によって確定申告を行うため、作業は比較的簡単に行えます。小規模の副業であれば、収支内訳書といった書類を作成する必要もありません。

しかし、1年間で発生した収入や支出を一気に計算しようとすると、確定申告の期限前に慌てて作業することになりかねません。会計ソフトなどのサービスを利用し、少しずつ作業を進めておくことが望ましいでしょう。また、経費の扱い方や税金の仕組みなどを調べながら対応することも大切です。

請求書の消費税の記載方法は?税込みで記載が必要?必須項目も紹…

請求書の消費税は、インボイス制度やその他の制度で定められた方法で記載する必要があります。本記事では、…